剛入股市的時候,沒有老師指導,周圍也沒有朋友特別懂股票,只好去新華書店買了一本股票投資入門的書。那本書裡面有一章是講心態和理念的,其中有一段是巴菲特講述“市場先生”的故事,讓我印象深刻,並且反复閱讀不下數十遍,直到去年的時候,我才算是真正的明白“市場先生”故事背後的市場邏輯,不知不覺從第一次看到這段話到完全明白,已經七年過去了。

下面就是巴菲特講述的那個非常經典的“市場先生”的故事。

很久很久以前,我的朋友和老師格雷厄姆曾描述過對市場波動的心態,我認為這種心態對於投資是否成功具有特別重要的意義。你必須想像市場報價來自於一位特別樂於助人的稱為“市場先生”的朋友,他是你私人企業的合夥人。“市場先生”每天都會出現,報出一個他既可以買入你的股份也可以賣給你股份的價格。

儘管你們倆的合夥企業具有非常穩定的經濟特性,但“市場先生”的報價卻有各種可能。因為不幸的是,這個可憐的傢伙有感情脆弱的老毛病。有些時候,他心情愉快,而且只看得見對公司發展有利的因素。在這種心境下,他可能會報出非常高的買賣價格,因為他害怕你會盯上他的股份,搶劫他即將獲得的利潤。在另一些時候,他意志消沉,而且只看得見公司和整個世界前途渺茫。在這種時候,他會報出非常低的價格,因為他害怕你會將你的股份脫手給他。

此外,“市場先生”還有一個討人喜歡的特點,就是他從不介意無人理會。如果今天他的報價不能引起你的興趣,明天他再來一個新的報價。但是否交易,嚴格按照你的選擇。在這些情況下,他越狂躁或者越抑鬱,你就越有利。

但是,就像舞會上的灰姑娘,你必須留意以下警告,否則一切都會變回到南瓜和老鼠:市場先生是你的僕人,而不是你的嚮導。你遲早會發現對你有用的是他的錢包,而不是他的智慧。如果某一天他表現的愚蠢之極,那麼你既可以不理睬他,也可以乘機利用。但如果你受了他的影響而犯下錯誤,那結果將會十分悲慘。實際上,如果你不能確定你遠遠比“市場先生”更加了解你的目標公司並能夠正確評估公司價值,那麼你還是不要參加股票投資遊戲了。就像他們在撲克牌遊戲中說的那樣:如果你玩了30分鐘後還不知道誰是笨蛋,那麼你就是那個笨蛋。

我通過多年的投資實踐,學習各種投資理論,學習投資發展史,加上央行給出的股票投資地圖,逐漸的認識到股價波動背後的規律。

在投資發展史中,人們最初認為股價波動具有隨機漫步的特徵,到後來人們發現股票價格大致正態分佈的特徵,再到後來奧斯本發現股票價格具有對數正態分佈的特徵。結合我的投資實踐來看,股價短期的確具有隨機漫步的波動特徵,但中長期來看也確實是要回歸價值。前面這些對股價波動的認知,是統計學和概率論這些應用數學的相關知識在股票投資中的應用和發現。如果再深入研究下去的話,為什麼是對數正態分佈呢?因為股票這種證券的內在價值是隨著上市公司的業績增長而變動的,那麼上市公司的業績增長是以指數方式增長的,因此股票價格呈現對數正態分佈就非常容易理解了。

這就是從數學,或者說應用數學的角度來看股價波動背後的規律,我們只要掌握了公司的內在價值,基本上低於內在價值買入,長期來看必然賺錢。所以對上市公司進行成功的定價,就顯得非常重要,這也就是巴菲特故事中所說的“你要遠遠比市場先生更加了解你的目標公司的價值”。

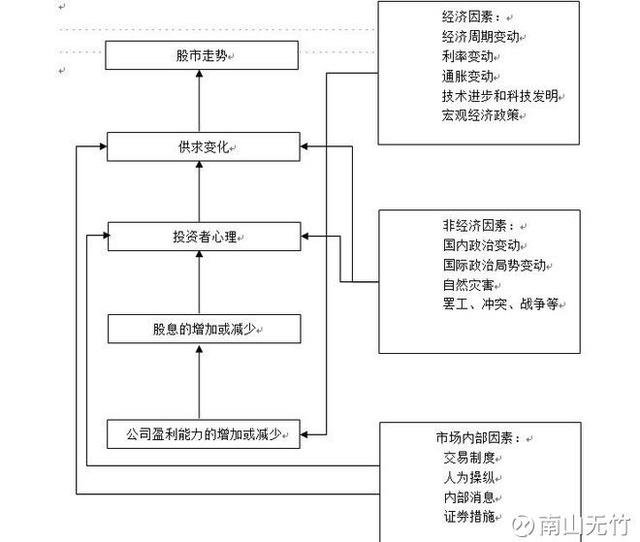

如果我們從股票本質的角度來理解股價波動,那麼會是一種什麼情形呢?股票本質上是一種有價證券,它的價值就是未來現金流的貼現,於是,股票的價格就成了其未來現金流貼現的現值。那麼股票價格變動即是現值的變動,現值的變動自然是因為未來現金流貼現的預期發生了變化,因此,一切導致未來現金流貼現的預期發生變化的因素都會改變現金流貼現,也即改變股票價格。我在這裡就借用央行給出的股票投資地圖(如下),給大家逐漸展開。在經濟因素之中,不管是經濟周期的變動,還是利率的變動,還是技術進步,亦或是其他相關的宏觀經濟政策的變動,甚至圖中沒有提到的行業競爭格局的變化,只要能夠影響公司盈利能力的因素都是影響股票未來現金流貼現預期的因素,股價都會因此發生較大的變化。經濟因素導致現金流貼現預期改變的,我們稱之為基本面因素改變導致的預期改變。

除了基本面因素改變導致的預期改變之外,我們還看到了許多其他因素導致的預期改變。比如,國內外政局變動,自然災害,罷工、衝突、戰爭等非市場因素也會通過投資者的心理變化以及股市供求關係的變化而導致股價發生變化。2011年3月11日,日本福島地震帶來的核洩漏就導致了A股的下跌,人們擔心是否會影響我們國家沿海的安全,以及中國核電工業的發展,這些預期的改變自然會導致股票價格的下跌。此外,央行在圖中(上圖)還提到市場內部的因素,比如交易制度的變化,人為操作的因素,內部消息,或者證券措施等等都會通過影響投資者心理和供求關係來影響股價的變動。2016年1月份的熔斷就是交易制度變化,熔斷制度剛剛推出就碰到了股票市場因為外匯波動而導致的下跌,一旦接近5%的熔斷警戒線,大家都害怕熔斷之後失去流動性而無法交易,於是紛紛拋出股票,進而加劇市場的快速下跌,從而導致股災以來的第三次千股跌停。

上面談到就是股票價格波動的預期理論,除此之外,我認為索羅斯的反身性理論和有效市場理論同樣非常重要。

索羅斯認為,金融市場與投資者的關係是,投資者根據掌握的資訊和對市場的了解,來預期市場的走勢並據此行動,而其行動事實上也反過來影響、改變了市場原來可能出現的走勢,二者不斷地相互影響。

前牛市,就是2014-2015年的大行情其實就是一波反身性理論得到很好驗證的一波行情。就問兩個問題,答案就不言自明。請問,行情起來之前經濟變好了嗎?沒有。請問,行情起來之後企業盈利改善了嗎?沒有。那市場為什麼漲了呢?就是因為經濟差,央行放鬆了貨幣,投資者對改革的預期很高,所以市場就開始自作多情,剛開始還僅僅是有點躁動而已,一直保持著理性的姿態,在券商狂拉的時候,中小創還保持淡定,那時候市場流傳著兩句話:“熊市裡賺的錢,牛市裡虧光了”,“滿倉踏空”。過完年二月份之後,這個市場算是控制不住了,場外資金紛紛進場,不知不覺成了自我預期實現的經典行情。

即使在2005-2007年那波有業績支撐的行情裡面,開始是經濟和業績驅動,到後來就慢慢的變得越來越離譜了,最後就完全演化成自我預期實現了,如果不是監管層叫停基金募集資金,一定會出現比6124更加高的高點。

看完反身性理論是不是覺得很有意思,但是因為每個參與的投資者都是市場的一份子,如果讓你理性的在高位退出需要不僅需要非常冷靜的頭腦,還需要強大的逆向思維,乃至滿足的心態和恐高恐貴的情緒。理解起來不難,難的是你真正做得到。

接下來,我們再談談有效市場理論。

1965年,尤金法瑪發表了一篇《股票市場價格行為》的論文,並於1970年對該理論進行深化並提出有效市場假說。這個理論假設參與市場的投資者有足夠的理性,能夠迅速對所有市場信息作出合理反應。有效市場假說理論認為,在一個充滿信息交流和信息競爭的社會裡,一個特定的信息能夠在股票市場上迅即被投資者知曉。隨後,股票市場的競爭將會驅使股票價格充分且及時的反映該信息,從而使得投資者根據該信息所進行的交易不存在非正常報酬,而只能賺取風險調整的平均市場報酬率。

上面的說法有點學術,總結起來可以這麼說,當大量的市場參與者有足夠的理性,並能夠迅速對所有市場信息作出合理反應的情形下,他們的競爭會導致市場始終處於一個有效的狀態,即單個股票的市場價格反映了已經發生的和預期即將發生的事情,任何試圖通過買入“低估”的股票,待其回歸“內在價值”後賣出的分析都是徒勞的。也就是說在有效市場的狀況下,“撿漏”是不可能的。

接下來講講“路邊苦李”和“郊外甜李”的故事。古時候一個叫“王戎”的小孩,有次和其他小朋友出去玩,在大路邊上看到結滿了李子的李子樹,許多小朋友看到後就跑去摘李子吃,唯獨王戎一動不動。有人問他為何不去摘李子,他說,李子長在大路邊而無人摘,必苦也。小朋友摘來一嚐,果然苦的,這件事情就當做寓言故事傳開了——李子生於大路邊上無人摘,必苦也。第二年,王戎和小朋友去郊外玩,在路邊上同樣碰到結滿李子的李子樹,別的小朋友都對李子視而不見,唯獨王戎上前摘了一顆嘗試,結果很甜。小朋友紛紛詢問,“路邊的李樹,難道不苦嗎?”王戎說,“雖然路邊的李樹可能是苦的,但這裡是郊外啊,郊外的路邊畢竟人跡罕至,還是要嚐一嘗才會知道嘛!”

這兩個故事很好的詮釋了有效市場理論,市場的有效與否,其實和這兩個故事是一樣的。如果這個市場是大路邊上的李子,人人經過而無人摘,必苦也!如果這個市場是郊區小路邊上的李子,人跡罕至,則可嘗試也!換成市場上的話來說就是市場的參與者非常多的時候(牛市中後期),市場的有效性就會**加強,你也很難從市場撿漏賺到錢;反而等到熊市末期的時候,市場參與者**減少,普遍悲觀的時候,這個時候市場通常都是低效的狀態,你就可以從容的找到賺錢的機會。

最後,重新回到巴菲特講述的“市場先生”的故事,故事中提到三個重點:一個是理解市場的波動非常重要,一個是要比“市場先生”更懂你投資標的的內在價值,一個是做市場先生的主人。

關於市場波動,無論是從統計學還是概率論角度來看這個市場,股價圍繞內在價值的波動是一個客觀而無法改變的事實,而且由於未來現金流貼現包含了許多可變的預期,任何改變市場預期的因素都會引起波動。

關於比“市場先生”更懂投資標的的內在價值,這個需要你具有專業的定價能力,需要你看得懂財務報告,懂得公司的行業地位和競爭力,懂得公司的發展戰略、日常經營和相關風險。當你有了更專業的定價能力之後,市場價格的波動才意味著機會而不是風險。

關於做“市場先生”的主人,當你搞的清楚股票價格客觀波動背後的預期理論,你就知道為什麼股票價格會波動;當你搞的清楚有效市場理論,你就知道股票價格為什麼會高估,為什麼會低估,什麼時候該買什麼時候該賣;當你搞的清楚反身性理論,你就知道不需要賺最後一個銅板,而應該提前撤離市場,成為真正的“市場先生”的主人。